Блог им. AVBacherov |ПРОТЕК (PRTK) - неплохо, но не предел мечтаний

- 14 мая 2020, 10:21

- |

Продолжаю пересмотр фундаментальных прогнозов по интересующем меня компаниям. На повестке дня — компания ПРОТЕК.

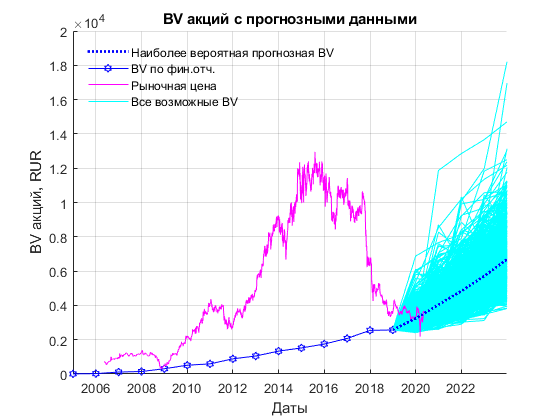

Рассматривая динамику годовых финансовых показателей за период с 2007 по 2019 год, можно дать следующие прогнозы:

✅ Наиболее вероятная балансовая стоимость бумаг к концу декабря 2024 года составит143 рубля, что эквивалентно 8.4% годовых к цене 98.4 рубля на 07.05.2020 (интересно отметить, что в предыдущей оценке от 15.07.2019 цена акций была 93 рубля на 12.07.2020).

✅ Компания не радует акционеров стабильной дивидендной политикой, поэтому прогноз в 29 рублей на протяжении 5 лет, хотя и является наиболее вероятным, но имеет очень большой разброс. Поэтому стоит исходить из более консервативных оценок и не принимать дивиденды во внимание. Но соблюдая формальность расчетов — ожидаемая балансовая стоимость и дивиденд повышают доходность до 12,8% годовых.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. AVBacherov |Акции МАГНИТ - очень интересно, но не всё так просто

- 08 мая 2020, 13:12

- |

Продолжаю наблюдать за акциями МАГНИТа. Последний годовой отчет не порадовал. В закрытом Telegram канале ABTRUSTOPSEC дам подробные комментарии по этому вопросу. Сейчас вкратце по результатам расчетов и вероятностного прогнозирования.

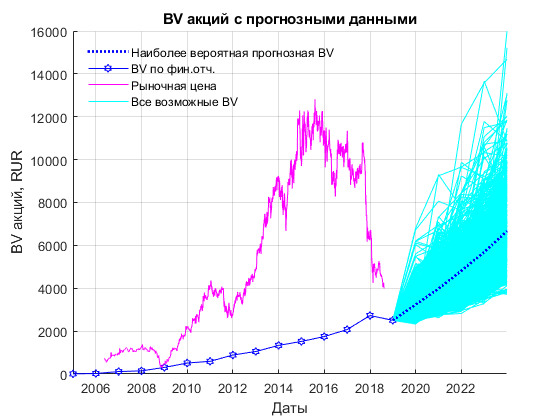

✅ Основываясь на данных годовой аудированной консолидированной бухгалтерской отчетности наиболее вероятная балансовая стоимость бумаг к концу декабря 2023 года составит 6684 рубля (предыдущая оценка от 19 августа 2019 — 6665 рублей), что эквивалентно 19% годовых к цене 3571 рубль на 07.05.2020.

✅ Кроме этого, наиболее вероятная сумма полученных дивидендов на одну акцию за этот срок будет 1187 рублей и тогда полная доходность вырастет до 24% годовых, а инвестированная сумма вырастет в 2,2 раза чуть меньше, чем за четыре года.

✅ С учетом распределения исторического коэффициента P/BV, стоимость акций на рынке может составить 8387 к указанной дате, что дает потенциальную доходность в 27% годовых.

( Читать дальше )

Рецензии на книги |Классика никогда не стареет. Отличная книга для начинающих

- 03 октября 2019, 10:10

- |

Книга «Как пройти на Уолл-стрит» Дж. Литтла и Л. Роудса была одной из тех, что я прочёл на заре своей работы на финансовых рынках. Когда я её читал, многие вещи мне были уже известны и поэтому я очень мало нового для себя извлёк с познавательной точки зрения.

Однако, эта книга отлично подходит для начинающих. В ней есть всё — от истории до работы с производными ценными бумагами. Она не является учебником, но может стать отличным гидом в мир инвестиций и фондового рынка. Читатель научится основам инвестиций, поймет, как работают биржи, как вкладывать в ценные бумаги, на что смотреть в финансовых газетах, отчетах компаний и многому другому. Более доступного и простого повествования о том, как зарабатывают на ценных бумаг найти, наверное, трудно.

Но хочу предостеречь, книгу нельзя использовать с практической точки зрения. К ней стоит относится именно как к театральной брошюрке, где рассказано вкратце о сути и героях, но чтобы прочувствовать и понять спектакль, Вам придётся его посмотреть.

Блог им. AVBacherov |Пора бежать в Магнит, или лучше за его акциями?

- 19 августа 2019, 16:44

- |

Инвестиции в Магнит могут оказаться весьма выгодными

Несмотря на то, что Галицкий ушёл из Магнита, компания потеряла существенно в капитализации, а новый менеджмент не сможет развиваться компанию столь же успешно, как её основатель, акции Магнита, могут оказаться весьма неплохими вложениями.

По моей фундаментальной оценке наиболее вероятная балансовая стоимость компании будет 6665 рублей, при минимальных наблюдаемых темпах роста на пятилетних промежутках. Наиболее вероятная рыночная цена акций через пять лет — 8389, при условии что P/BV будет находится в пределах от 0.5 до 2. Я сознательно не использовали данные исторических значений P/BV, потому что компания всегда была сильно переоценена по данному показателю, и немалую роль в этом играл «любовь» инвесторов к бывшему акционеру и менеджменту. Оценив возможные дивиденды – совокупный результат инвестора через пять лет может составить 9631, что даёт доходность к текущей рыночной цене на уровне 16,2 % годовых.

( Читать дальше )

Блог им. AVBacherov |Фундаментальные оценки теперь доступны в Инвестиционном бюллетене

- 30 июля 2019, 13:05

- |

Друзья, совсем недавно я вас порадовал циклом собственных фундаментальных исследований акций, которые можно найти в моём блоге здесь.

Следующим логическим шагом было совместить то, что я делаю как портфельный управляющий, с этими самыми исследованиями. Задача не совсем тривиальная, и тем она интересна. Поскольку я всё люблю максимально автоматизировать, этот процесс не явился исключением. Проще всего результаты проделанной работы продемонстрировать на том, как она включилась в инвестиционный бюллетень.

Поскольку я не пересматриваю свои фундаментальные прогнозы чаще раза в год, если на это нет каких-то уж очень серьёзных оснований, а расчёты строятся на данных годовой отчётности, то и каждый раз пересчитывать там вроде бы нечего. Однако, поскольку рынок не стоит на месте, ожидаемая доходность инвестора меняется и этот факт можно учесть при формировании портфеля. Тем, кто знаком с портфельной теорией, сразу смекнули о чём идёт разговор.

( Читать дальше )

Блог им. AVBacherov |«Рулонный человек» идёт в мусор, или почему я не буду следить за акциями Rollman в ближайшие 5 лет

- 26 июня 2019, 11:51

- |

У Уоррена Баффета есть небольшая статья «Самое главное – история деятельности», и она как нельзя лучше подходит к данной ситуации.

Сейчас объясню почему. Достаточно много людей считают, что они инвестируют на основании фундаментального анализа, когда через различные скринеры выбирают бумаги с какими-нибудь коэффициентами P/E, P/BV и т.д., которые вроде как характеризуют оцененность бумаг рынком по сравнению с различными показателями финансово-хозяйственной деятельности компании. При этом я встречал некоторые варианты где брался не один показатель, а некая их совокупность, которая вроде как уменьшает риск инвестиций. Но как я всегда говорю на своих вебинарах и на своем курсе Три Кита Инвестиций, скринер может служить только поводом для изучения деятельности компании глубже, и только понимание сути бизнеса, исторического подтверждения его стабильности развития и хороший момент для покупки акций могут стать основанием для инвестиций, сделанные на основе фундаментального анализа.

( Читать дальше )

Блог им. AVBacherov |Почему я не буду покупать ФОСАГРО

- 25 июня 2019, 12:00

- |

Продолжаю серию своих публикаций по фундаментальному анализу. Сегодня поговорим о компании ФОСАГРО.

Если посмотреть на механистическую оценку, которую я уже демонстрировал на примере ПРОТЕК и ЧЕРКИЗОВО, то ФОСАГРО является неплохим кандидатом для покупки. Она сулит очень хороший результат – вероятность получить доход свыше удвоенной ставки без риска составляет 95%

Но дьявол кроется в деталях!

Во-первых, мы имеем дело с очень неустойчивыми показателями по росту выручки. Пятилетние темпы роста имеют среднее значения в 61% годовых, при стандартном отклонение в 27%.

Во-вторых, при достаточно стабильном отношении Валовой прибыли к выручке (Средняя – в 45% и стандартное отклонение (сто) – 8%), имеется очень большая волатильность статей не относящихся к основной деятельности компании, сильно влияющих на чистую прибыль (Средняя величина доходов/расходов не от основной деятельности по отношению к выручке 55%, сто – 29.94%). Строить прогнозы по такой волатильности очень проблематично.

( Читать дальше )

Блог им. AVBacherov |ПАО Группа Черкизово. Возможно стоит приглядеться...

- 13 июня 2019, 15:39

- |

По моему мнению на 5 летнем промежутке с вероятностью 99,9% рост балансовой стоимости акций превысит уровень 2100 рублей, что эквивалентно росту стоимости акции на уровне ставки без риска 7,6 по ОФЗ, и с вероятностью 60% превысит уровень в 3000 (эквивалент роста по удвоенной ставке без риска).

За период владения инвестор сможет получить дивиденды. Наиболее вероятный их размер за весь период владения составит 320 рублей, с вероятностью же в 95% они будут находится в пределах от 60 до 800 рублей.

С учётом прогнозируемых дивидендов, совокупный результат инвестиций с вероятностью более 93% превысит рост по удвоенной ставке без риска, что можно считать очень хорошим результатом.

Но инвестиционная привлекательность падает, если учесть историческую статистику оценки рыночными игроками цены акций через коэффициент P/BV. Более 70% времени «мистер рынок» оценивает акции компании с коэффициентом меньше 1, что смещает возможные рыночные цены акций для доверительного интервала в 95% в диапазон от 1700 до 7000, но при этом практически 80% лежит от 2000 до 4000 на пятилетнем горизонте.

( Читать дальше )

Блог им. AVBacherov |Вебинар "Фундаментальный анализ акций" (запись).

- 07 ноября 2018, 17:09

- |

Вчера на ProValue, прошёл мой вебинар на тему «Фундаментальный анализ акций». Конечно, тема очень большая и за 1,5 часа я смог дать только направление куда смотреть. Поэтому по сути вебинар являлся обзорным. Основной целью – было донести до людей, что при правильном подходе стоимостная оценка предприятий позволяет добиться хороших результатов в инвестировании, особенно для частных инвесторов. Я постарался рассказать, на что в первую очередь должен опираться стоимостной инвестор, какой у него есть инструментарий, как выглядит его работа, и когда лучшее время для фундаментальных инвестиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс